基礎控除申告書とは?書き方について解説

基礎控除とは、年末調整や確定申告で申告することで受けられる所得控除の1つです。基礎控除によって一定の所得以下の納税者全員が所得控除を受けることができるものであり、きちんと活用することで自身にかかる税額を抑えることができます。しかし、特に給与所得を受けている方にとっては普段はあまり馴染みが無い言葉かもしれません。

本記事では、基礎控除の基本的な知識と共に、基礎控除を受けるために必要な「基礎控除申告書」の内容や書き方についてご紹介します。

従業員エンゲージメントを可視化・改善するモチベーションクラウドはこちら

目次[非表示]

基礎控除について

基礎控除とは、所得が一定の金額以下の人であれば誰でも受けることができる所得控除の1つです。ここで、「控除」とは「差し引く」という意味であり「所得控除」とは「所得から金額を差し引くこと」という意味になります。

所得控除は、納税者の事情を考慮して適切な所得税を徴収するために設けられている制度です。基本的に所得税の税額は「所得×税率」で金額が決定されるため、所得が高ければ所得税も高くなります。しかし、「収入」を全て「所得」としてしまうと、「生活や事業を営む上で必要な経費」に加えて所得分の税金を納めることになるため、納税者の負担は大きくなってしまいます。

そのため、家庭の状況や社会保険料の支払いなどを考慮して課税対象となる所得の金額を低くするために所得控除の制度が設けられています。その中でも基礎控除は、「生活をする上で必要最低限な金額からは税金を徴収しない」ために設定されているものです。

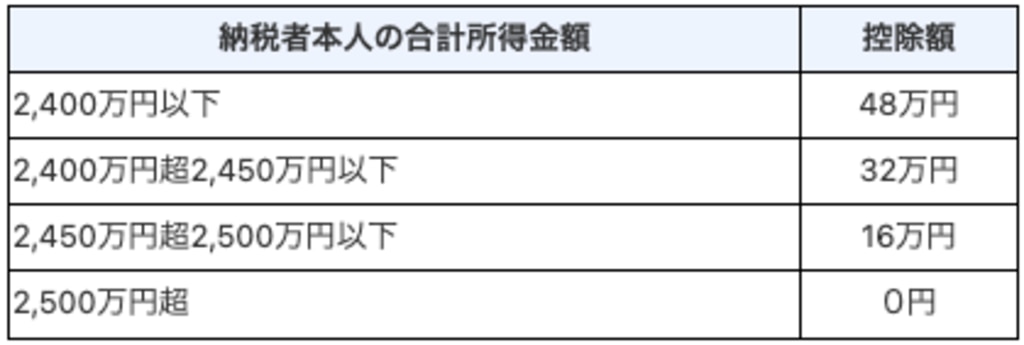

基礎控除で所得から差し引かれる金額は元々38万円でしたが、令和2年の税制改定によって所得額が2,400万円以下の納税者は一律48万円となり、それ以上は下記のように所得額に応じて段階的に設定されるようになりました。

(出典:国税庁「基礎控除」)

基礎控除申告書は基礎控除を受ける際に必要

基礎控除は一定の所得額以下の全ての納税者が対象となりますが、自動的に基礎控除が適用されるのではなく、基礎控除の申告を行う必要があります。その申告の際に必要な書類が、「基礎控除申告書」です。基礎控除申告書は令和2年度から、

・給与所得者の基礎控除申告書

・給与所得者の配偶者控除等申告書

・所得⾦額調整控除申告書

の3種類の申告書が1枚にまとめられた形式に改定されました。そのため、例えば配偶者控除の申告を行わない場合でも、基礎控除を受ける場合にはその部分のみを記入して提出する必要があるため、注意しましょう。

![出典:国政庁「[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」](https://ferret-one.akamaized.net/images/62fe2164d0d40313d5009834/large.png?utime=1660821861)

(出典:国政庁「[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」)

基礎控除申告書でほかに申告できる控除

配偶者控除/配偶者特別控除

「配偶者控除」と「配偶者特別控除」は、配偶者がいる納税者が受けることができる控除です。配偶者控除と配偶者特別控除は名前は似ていますが、それぞれ適用される条件が異なるため、注意が必要です。

■配偶者控除

配偶者控除は、配偶者が下記の条件を満たしている場合に受けることができます。(出典:国税庁「配偶者控除」)

・民法の規定による配偶者であること

・納税者と生計を一にしていること

・年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること(給与のみの場合は給与収入が103万円以下)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

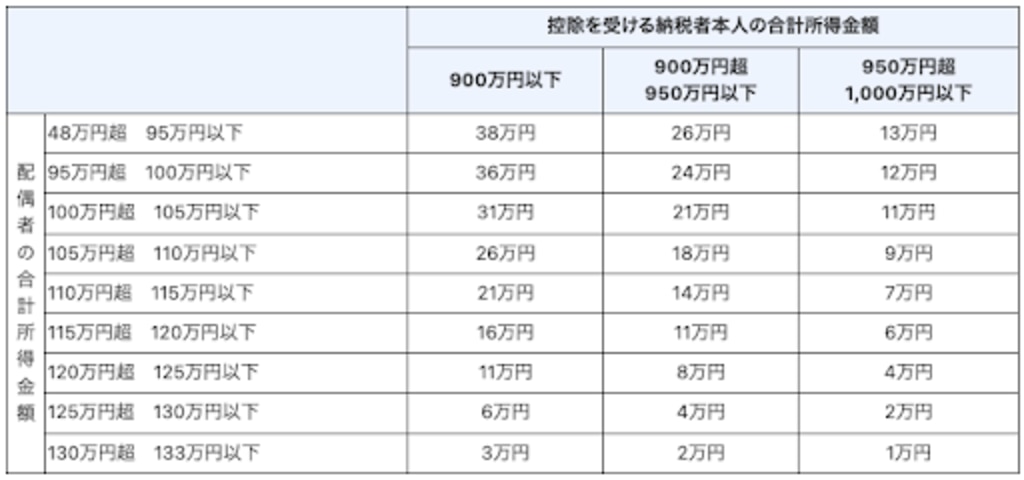

配偶者控除も基礎控除と同様に下記のように所得額に応じて控除額が設定されています。

■配偶者特別控除

配偶者に年間48万円を超える所得があり配偶者控除を受けられない場合でも、下記の条件を満たすと受けられる控除が配偶者特別控除です。(出典:国政庁「配偶者特別控除」)

・控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること

・配偶者が、次の要件すべてに当てはまること。

ー民法の規定による配偶者であること

ー控除を受ける人と生計を一にしていること

ーその年に青色申告者の事業専従者としての給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

ー年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること

・配偶者が、配偶者特別控除を適用していないこと

・配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

・配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

また、配偶者特別控除の控除額は下記のように定められています。

所得金額調整控除

所得金額調整控除とは、子育てや介護が必要な家庭をサポートするために設けられている制度です。所得額調整控除はその年の収入が850万円を超えていることに加えて、下記の要件のいずれかに該当する場合に受けることができます。(出典:国税庁「所得額調整控除」)

・本人が特別障害者に該当する者

・年齢23歳未満の扶養親族を有する者

・特別障害者である同一生計配偶者または扶養親族を有する者

また、給与所得と公的年金のどちらも受け取っている場合でも、「その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある給与所得者で、その合計額が10万円を超える」場合には所得額調整控除を受けることができます。

それぞれの控除の対象者

基礎控除の対象者

基礎控除はその年の合計所得額が2,500万円以下である全ての納税者が受けることができます。ここで注意が必要なのは、本人が受け取っている「合計所得」を合算したものが基礎控除の対象になるということです。複数の勤務先や副業などで収入源が分かれている場合、1つ1つの収入が2,500万円を超えていなくても、合計した際に超えると基礎控除を受けることはできません。

配偶者控除/配偶者特別控除の対象者

配偶者控除と配偶者特別控除は、それぞれ対象となるための要件が異なりますが、共通して設けられている条件は下記の通りです。

・その年の合計所得金額が1,000万円以下

・民法で定められた配偶者である

・同一生計の配偶者の合計所得金額が133万円

所得金額調整控除の対象者

所得金額調整控除の対象者は、下記のようにまとめることができます。

・その年の収入が850万円以上である

・本人、または同一生計の配偶者・扶養親族が特別障害者である

・年齢23歳未満の扶養親族を有する者

また、共働き家庭の場合に本人と配偶者のどちらも上記の要件に該当する場合は、双方が所得額調整控除を受けることができます。

基礎控除申告書の記載項目と書き方

給与所得の収入⾦額

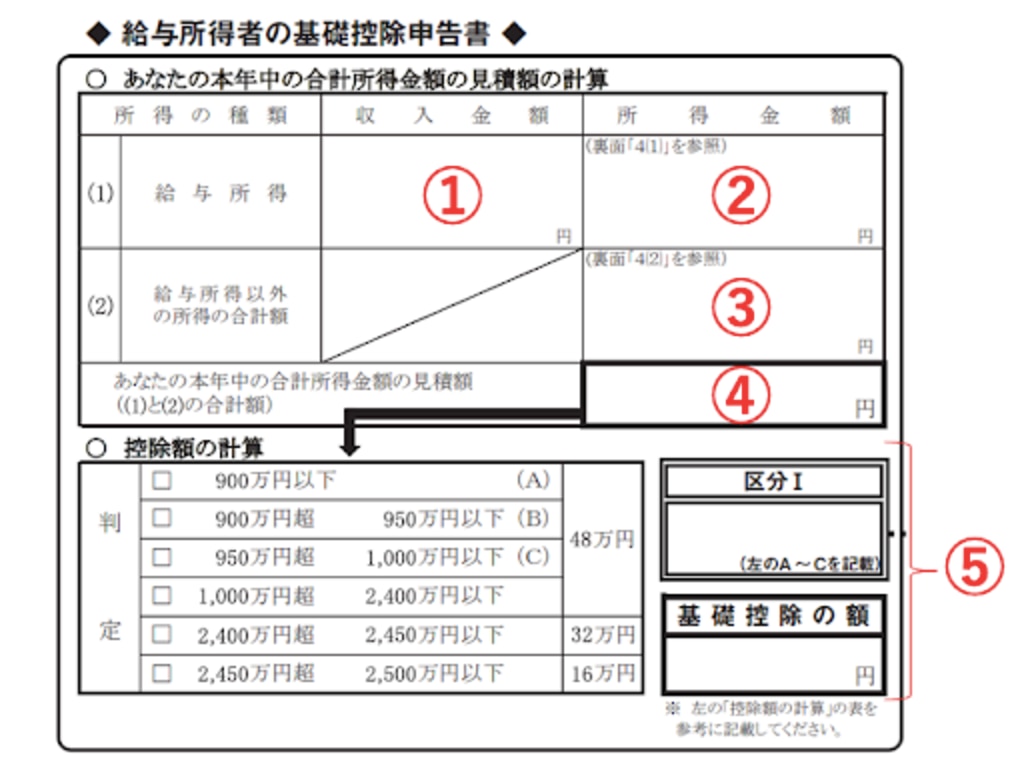

基礎控除申告書には下図のように記入箇所があります。それぞれ①〜⑤の記入の仕方を確認していきましょう。

(出典:国税庁「令和3年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」)

「①:給与所得の収入金額」には、その年の1月〜12月で受け取った収入の合計金額を記入します。しかし、年末調整のタイミングではまだ給与の最終支払いや入金は終わっていません。そのため、給与明細や請求書などを基にして1年間の収入合計金額の見積額を記入することになります。

この時、手取りの金額ではなく社会保険料や住民税などを差し引く前の収入金額で合計金額を計算する必要があることに注意しましょう。

合計所得金額が2,400万円以下であれば一律で48万円の控除額が適用されるため、明らかにそれ以下の場合には計算に厳密になりすぎずとも良いでしょう。また、副業で複数の事業主から収入を受け取っている場合には、その分も合計して計算することを忘れないようにしましょう。

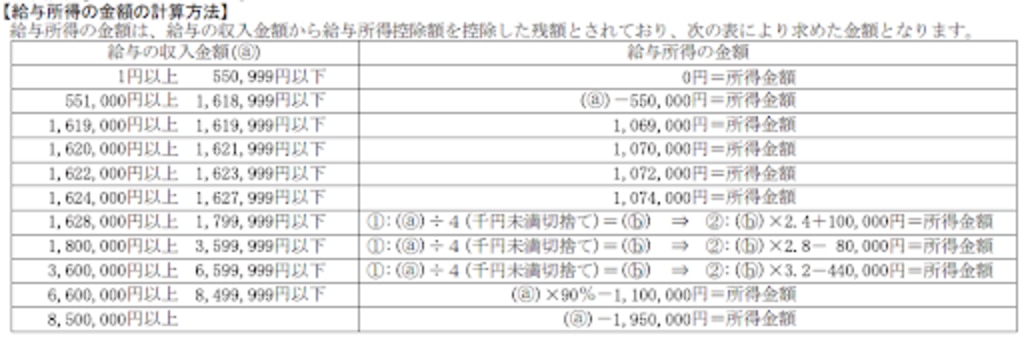

給与所得の所得⾦額

「②:給与所得の所得⾦額」には、「①:給与所得の収入金額」から「給与所得控除額」を差し引いた金額を記入します。「給与所得控除額」とは、最低限必要である経費に相当する金額を収入から差し引くことができるものです。事業主は収入から経費を差し引いて所得とできるのに対して、企業に勤めている給与所得者は経費を差し引くことができないため導入されたという背景があるため、給与所得者のみに適用されます。

給与所得控除を含めた所得金額は下図のように、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の中に計算方法が記載されているため、参考にしましょう。

給与所得以外の所得の合計額

「③:給与所得以外の所得の合計額」には、個人事業主としての収入や投資による収入などの合計金額を記入します。この時、売上や収入などをそのまま記入するのではなく、経費を差し引いたものを記入する必要があるため注意しましょう。給与所得以外の所得には下記のものが該当します。

・事業所得

・雑所得

・配当所得

・不動産所得

・退職所得

・譲渡所得

・山林所得

・ 一時所得

・総合課税又は申告分離課税の対象となる利子所得

・ 申告分課税を選択した上場株式等に係る配当所得

・ 申告分離課税の適用を受けた一般株式等に係る譲渡所得等又は上場株式等に係る譲渡所得等

・先物取引に係る雑所得等

(出典:国税庁「給与所得以外の所得の種類等」)

本年中の合計所得⾦額の⾒積額

「④:本年中の合計所得⾦額の⾒積額」には、「②:給与所得の所得⾦額」と「③:給与所得以外の所得の合計額」を合計した金額を記入します。

控除額の計算

「⑤:控除額の計算」には、「④:本年中の合計所得⾦額の⾒積額」に応じた基礎控除の金額を記入します。この時、「控除額の計算」の表を参照して、

・自身の基礎控除の判定区分(A〜C)

・基礎控除の金額

を記入しましょう。例えば、「④:本年中の合計所得⾦額の⾒積額」の場合には、

・判定区分:A

・基礎控除の金額:48万円

が記入する内容になります。

配偶者控除等申告書を記入する場合

配偶者情報の記入

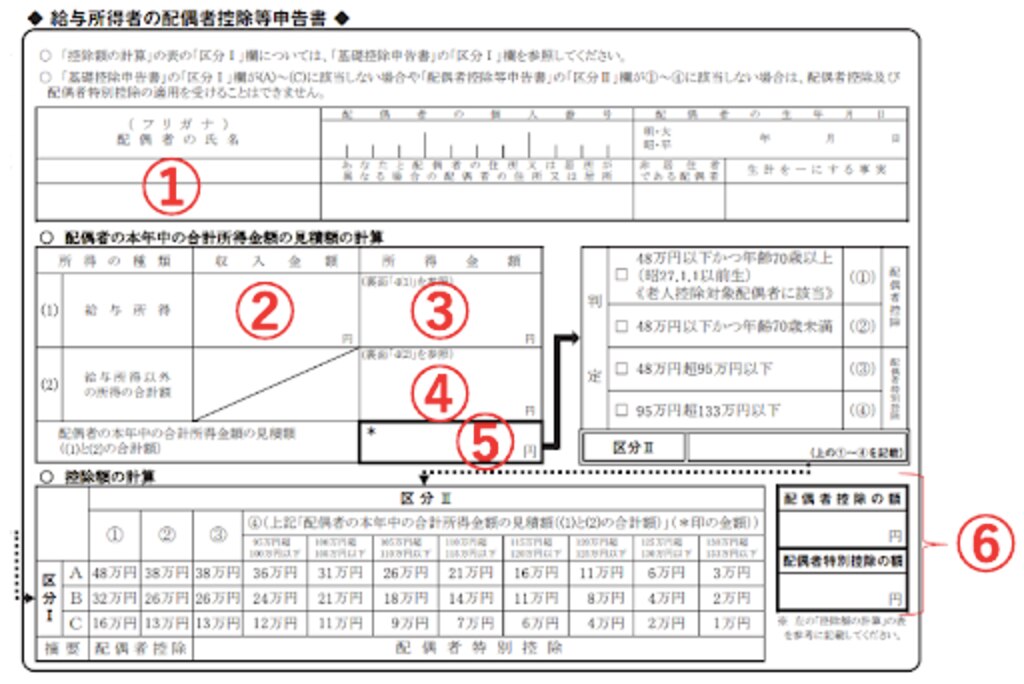

配偶者控除・配偶者特別控除を受けるためには、下図の「給与所得者の配偶者控除等申告書」に記入する必要があります。それぞれの記入の仕方を確認していきましょう。

「①:配偶者情報」については、配偶者の氏名、生年月日などを記入します。個人番号(マイナンバー)は勤務先からの指示がある場合に記入します。また、本人と配偶者の住所が異なる場合には、配偶者の住所を記入する必要があります。

配偶者の本年中の合計所得金額の見積額の記入

基本的に②〜⑤は先述した「基礎控除申告書の記載項目と書き方」と同様の記入の仕方になります。

・②:給与所得の収入金額

その年の1月〜12月で受け取った収入の合計見積もり金額を記入します。副業で複数の事業主から収入を受け取っている場合には、その分も合計して計算します。

・③:給与所得の所得⾦額

「②:給与所得の収入金額」から「給与所得控除額」を差し引いた金額を記入します。

・④:給与所得以外の所得の合計額」

「給与所得以外の所得の種類等」を参考にして、個人事業主としての収入や投資による収入などの合計金額を記入します。経費を差し引いたものを記入しましょう。

・⑤:本年中の合計所得⾦額の⾒積額

「③:給与所得の所得⾦額」と「④:給与所得以外の所得の合計額」を合計した金額を記入します。

控除額の記入

配偶者控除は基礎控除申告書で判定した「区分Ⅰ」と、配偶者控除等申告書の「区分Ⅱ」のそれぞれで控除額を判定します。

まず、「⑤:本年中の合計所得⾦額の⾒積額」の金額を参照して「区分Ⅱ」の該当する項目にチェックを記入します。次に、「控除額の計算」の表で、該当する区分Ⅰと区分Ⅱが交わる欄を確認し、その下にある「摘要」の欄で「配偶者控除」か「配偶者特別控除」かを確認します。

例えば、区分ⅠがAであり区分Ⅱが①の場合は「配偶者控除」に分類され、控除額は48万円となります。自身の配偶者控除・配偶者特別控除の分類と金額を確認したら、「⑥:配偶者控除または配偶者特別控除の額」に記入します。

所得金額調整控除申告書を記入する場合

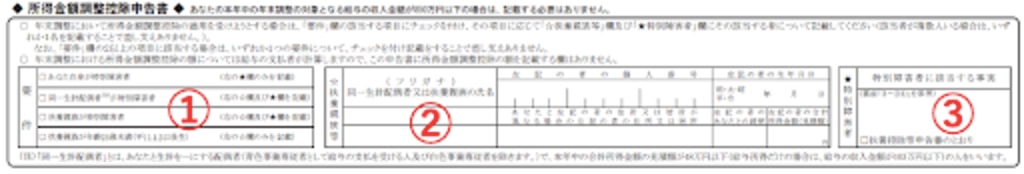

控除を受けるのに必要な情報の記入

所得金額調整控除を受けるためには、「所得金額調整控除申請書」に記入する必要があります。それぞれの記入の仕方を確認しましょう。

・①:要件

自身または配偶者、扶養親族について該当する項目を選んでチェックを付けます。複数の項目に該当する場合には、全てチェックするのではなくどれか1つを選んで記入します。

・②:扶養親族等の情報

①でチェックを付けたものが配偶者や扶養親族である場合には、「☆扶養親族等」の欄にその氏名や生年月日などを記入します。個人番号(マイナンバー)は勤務先からの指示がある場合に記入します。

・③:特別障害者に該当する事実

①でチェックを記入したものが特別障害者に関係する項目である場合には、「★特別障害者」欄に障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)などの特別障害者に該当する事実を記入します。

ここで、特別障害者に該当する人が「扶養控除等申告書」に記載している特別障害者と同一人物である場合には、「扶養控除等申告書のとおり」にチェックを付けることに差し支えはありません。

所得金額調整控除額は記入する必要はない

所得金額調整控除申告書では、所得金額調整控除の金額を記入する必要はありません。しかし、所得金額調整控除を受ける際には、「基礎控除申告書」の「②:給与所得の所得⾦額」の金額を記入する際にその控除額を差し引く必要があるため、注意しましょう。

所得金額調整控除額は、「23歳未満の扶養親族や特別障害者がいる場合」と「給与所得と公的年金所得の両方がある場合」のそれぞれで下記のように計算できるため、参考にしましょう。

・23歳未満の扶養親族や特別障害者がいる場合

「控除額」=(「給与等の収入金額(1,000万円超の場合は1,000万円)」- 850万円)×10%

・給与所得と公的年金所得の両方がある場合

「控除額」=「給与所得控除後の給与等の金額(10万円超の場合は10万円)」+「公的年金等に係る雑所得の金額(10万円超の場合は10万円)」-10万円

基礎控除申請はモチベーションを上げる一つの要素

ここまで、基礎控除申請について説明をしてきました。従業員にとっては働く理由やモチベーションアップのきっかけにもなる、社会保険料控除の仕組みを適切に運用することは、従業員のパフォーマンスにもつながる重要なポイントと言えるでしょう。

一方で、最後にお伝えしたいのは、従業員のモチベーションを高める要因には、基礎控除によって受けられる金銭などの「経済的報酬」だけではないということです。

「経済的報酬」ではなく、従業員のモチベーションの源泉になりうるもの、それは「感情報酬」です。感情報酬とは、仕事のやりがい、獲得できるスキル、一緒に働く仲間との関係性、ミッションへの共感など、個々人にとって、意味や価値が大きく異なる性質を持っています。

例えばAさんにとっては魅力的でも、Bさんにとっては全く気にならないこともあります。

この「意味報酬」を上手く会社がコントロールし、従業員の心をつかむことができれば、経済的な報酬の何倍もの魅力を提供できます。いうなれば、「原価ゼロの報酬」とも考えられるでしょう。

従業員のモチベーションを上げるためには、給与、昇給といった経済的報酬と、無形な「感情的報酬」の両面を設計し、戦略的にアプローチをすることが重要です。

今後の日本経済が持続的に発展し、一人ひとりがモチベーション高く生き生きと仕事に取り組めるような社会を実現させていきましょう。

組織改善ならリンクアンドモチベーション

リンクアンドモチベーションでは人材開発・組織開発・人材採用の3領域において基幹技術であるモチベーションエンジニアリング(https://www.lmi.ne.jp/about/me/)を用いて研修・コンサルティングサービスを提供しています。

更に、創業以来20年以上、様々な規模・業態の上場企業500社を含む2000社以上の企業を支援してきた実績を活かして、組織改善の習慣化を実現するモチベーションクラウドも提供しており、ワンストップで企業の組織改善をサポートしています。

・方針や戦略への納得が得られず、実行がなされない

・業績が上がらず、組織にまとまりがない

・いい人材の採用や育成が進まない

・給与や待遇への不満が挙がっている

といったお悩みをお持ちの企業様へ最適なサービスを提供しています。

記事まとめ

年末調整や確定申告の際に、申告をすることで受けることができる控除の1つが「基礎控除」です。基礎控除は所得金額が2,500万円以下の納税者であれば、誰でも受けることができる控除です。しかし、「基礎控除申告書」を提出しない場合には控除を受けることはできないため、年末調整や確定申告のタイミングでしっかりと提出することが大切です。また、基礎控除申告書では所得の計算の仕方や控除額の計算の仕方が決まっているため、記入の方法をあらかじめ確認しておきましょう。

従業員エンゲージメントを可視化・改善するモチベーションクラウドはこちら

基礎控除に関するよくある質問

Q1:基礎控除申告書を提出しなかった場合どうなりますか?

A1:副業や個人事業主といった本業の給与以外での収入がない場合には、基礎控除申告書を提出しなくても罰則はありません。しかし、基礎控除を受けることはできないため、所得税は提出した場合よりも多く納める必要があります。また、本業以外での収入があるにも関わらず申告をしなかった場合には、無申告加算税や延滞税が課される可能性があります。場合によっては刑事罰が科されることがあるため、申告は必ず行うようにしましょう。

Q2:パートやアルバイトの場合いくらまで稼いでも大丈夫ですか?

A2:給与所得のみの場合、「年収103万円」以下であれば所得税が非課税となります。103万円を超えると自身に所得税がかかります。加えて、自身が扶養家族となっている場合には、扶養者が扶養控除を受けることができなくなり、所得税や住民税が高くなります。